- HOME

- スタッフブログ

《コラム》給与?経費精算? 在宅勤務に係る費用負担

2021.4.2

◆在宅勤務にまつわる費用はどうなる?

新型コロナウイルス感染症の蔓延によって、日本社会は「リモートワーク」や「在宅勤務」といった言葉が一般的になりました。会社が支給してくれる在宅勤務等に係る費用について、従業員の皆さんや経理担当の方の中には「これは経費になるの? それとも給与扱い?」と疑問を持った方もおられるのではないでしょうか。

◆課税当局からの説明

国税庁は今年1月に「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」というまとめを出しています。「在宅勤務手当」を従業員に支給した場合は「給与として課税する」ことになります。在宅勤務手当とは、在宅勤務を行う社員に一律に金額を支給するものなどです。また、在宅勤務に係る事務用品等を支給する場合でも、これは現物支給の給与扱いとなりますので、課税となります。

一方、「貸与」として事務用品等を社員に貸し出した場合は、給与扱いとはなりません。その事務用品を使ってもらうために、仮払いでお金を出した場合でも、領収書で精算をする場合でも、どちらでも給与課税とはなりません。また、企業が従業員に専ら業務に使用する目的で「支給」したとしても、業務に使用しなくなったとき返却してもらう場合には「貸与」とみて差し支えないとのことです。

◆通信費や電気料金は按分計算が必要

通信費や電気料金についても、業務に利用した部分を合理的に計算した金額を支給している場合に関しては給与として課税する必要はありません。ただし、一定の金額を「通信費等で必要だろう」と渡し切りにしている場合、実際に業務のために使用した額を超えている部分については、給与として課税する必要があると説明しています。

業務のためのスペースが自宅になく、レンタルオフィス等を従業員に借りてもらった費用を会社が出している分については、給与として課税する必要はありません。

《コラム》ビットコイン脱税で初摘発

2021.3.2

仮想通貨の取引で得た所得を隠し、約7700万円を脱税したとして、金沢国税局は会社員男性を所得税法違反の疑いで金沢地検に告発したと1月に発表しました。仮想通貨で得た利益を隠した事案が脱税として告発されるのは全国初ということです。

発表によると、男性は2017~18年にビットコインなどの取引で得た約1億9900万円の所得を確定申告せず、所得税約7700万円を脱税した疑い。男性は脱税で得たお金を株取引や不動産購入に充てていたそうです。

仮想通貨を巡る課税関係はいまだ議論が絶えませんが、現行制度では、FXや株取引で得た金融所得とは異なり、50%を超える最高税率が課される雑所得として扱われています。

今回の摘発事例のように脱税で得た実際の収入があるケースはともかく、価値の乱高下の激しい仮想通貨を巡っては、実際の収入が何もないにもかかわらず税法上で数億円の所得があるとされる〝瞬間億りびと〟も多いとされます。その理由は、国税庁が17年12月に公表した仮想通貨を巡る課税ルールにあり、ある仮想通貨を他の仮想通貨を購入する時の決済に使うと、そのタイミングで、他の仮想通貨の時価と保有仮想通貨の取得価額との差額の所得があったものとみなされるというものが関係しています。

つまり10万円でビットコインを買い、その後の価格高騰で1億円まで膨らんだ場合、それを使って6千万円分のイーサリアムなどを購入すると、現金化していなくてもその時点で3990万円の所得があったとみなされ、所得税が課されることになります。その後、買い替えた他の仮想通貨の価値が暴落すれば、手元に一度も現金がなかったとしても数千万円の税負担だけが残されることになります。

<情報提供:エヌピー通信社>

《コラム》個人の振替依頼書等のe-Taxでの提出が2021年1月からスタート!

2021.02.15

個人の振替依頼書及びダイレクト納付利用届出書(個人)のe-Taxでの提出が、2021年1月から可能になりました。

振替納税とは、納税者自身名義の預貯金口座からの口座引落しにより、国税を納付する手続きをいいます。

これまでの利用では、事前に税務署又は希望する預貯金口座の金融機関へ専用の依頼書を提出、また、転居等により、納税地を所轄する税務署が変更となる場合は、変更後の税務署へ新たに振替依頼書を提出する必要がありました。

またダイレクト納付とは、e-Taxにより申告書等を提出した後、納税者名義の預貯金口座から即時又は指定した期日に口座引落しにより国税を電子納付する手続きをいいます。

これも、これまでは事前に税務署へe-Taxの利用開始手続きを行った上、ダイレクト納付利用日のおおむね1ヵ月前までに「国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書」を作成し、税務署へ書面で提出する必要がありました。

新型コロナウイルス感染症の影響により、外出自粛が呼びかけられ、e-Taxの利用があらためて注目されるなか、いずれもe-Taxのメリットであるオンライン提出の流れを阻む手続きとなっておりましたが、2021年1月からは、パソコンやスマートフォンからe-Tax(Web版・SP版)にログインし、入力画面に沿って必要事項を入力することによって、振替依頼書等の記入や金融機関届出印の押印なしに、オンラインで振替依頼書等を提出できるようになりました。

なお、振替依頼書等のオンライン提出においては、金融機関の外部サイトにより利用者認証を行うため、電子送信時に電子署名及び電子証明書の添付は不要となりますので、ご利用になられる方はご確認ください。

これまでの書面提出や押印などの懸案事項がクリアになることにより、確定申告書の提出のみならず、国税の納付手続き等についても、自宅やオフィスなどからインターネット経由で電子的に行いやすくなることから、これを契機にe-Tax利用者が増えるものとみられております。

今後の動向に注目です。

(注意)

上記の記載内容は、令和3年1月4日現在の情報に基づいて記載しております。

今後の動向によっては、税制、関係法令等、税務の取扱い等が変わる可能性が十分ありますので、記載の内容・数値等は将来にわたって保証されるものではありません。

《コラム》奨学金の代理返済で節税効果

2021.2.2

学生時代に借りた奨学金を本人に代わって勤務先企業が返済できる新制度を、日本学生支援機構が4月にスタートさせます。代理返済をした企業にとっては、援助した金額を損金に算入して節税できるほか、同機構のウェブサイトで社名を公表することで社会貢献のPRにもつながります。

多額の返済負担が社会人となってからの生活を圧迫するケースは珍しくありません。機構の調査によれば、奨学金を返済している社会人は現在450万人いて、そのうち5人に1人が返済を滞納したことがあるそうです。延滞した理由は「家計の収入が減った」が67.1%で最も多く、その後も延滞を継続してしまう理由は「本人の低所得」が64%と群を抜いていました。返したくても返す余裕がないという若者は多い状況です。

奨学金の返済苦が社会問題化していることを受け給与に上乗せする形で返済を支援する企業も増えつつあります。しかしこのやり方では、会社側は支援分を給与として損金に算入できますが、支援を受けた本人は所得税の負担が増えてしまいます。

今回、機構が打ち出した制度では、企業が機構に直接返済をできるようにするというものです。従来のやり方に比べて、本人の給与とならないため所得税が非課税となる点が特徴。また会社にとっては代理返済した分が損金となるため、法人税の節税になることに加え、制度に登録した企業は機構のホームページで公表されるため、社会貢献のPRになり、優秀な人材確保につながるなどのメリットがあります。そして何より、社員本人の返済不安を解消することで業務に与えるポジティブな影響が一番の恩恵かもしれません。

<情報提供:エヌピー通信社>

《コラム》馬券訴訟、高裁で納税者が逆転敗訴

2021.1.15

馬券の払戻金の所得区分を巡る争いで東京高等裁判所は11月、「雑所得」として経費に算入できるとした一審の判決を取り消し、国が主張していた「一時所得」に該当するとの判断を下しました。一時所得では外れ馬券の購入費は経費として控除できず、当たり馬券の払戻金のほぼ全額が課税対象となります。

今回の裁判で東京高裁は、払戻金が雑所得に該当するには「営利を目的とする継続的行為から生じた所得」であるべきとの最高裁判例を前提に、納税者が馬券を購入するにあたって継続性や営利性があるか否かで判断するべきとしました。そこから今回の裁判事例では馬券購入に回収率が100%を超えることが期待できるような独自のノウハウは認められず、ある程度の期間にわたって継続して利益が上がると客観的には言えないことから、国の主張する一時所得に当たると結論付けました。

競馬を含むギャンブルの配当金は従来、一時所得として処理するのが通例でしたが、2015年に大阪府の男性が起こした裁判で納税者が勝訴したことで流れが変わりました。争いが最高裁までもつれた結果、「偶発性に左右される一般の馬券購入と異なり、ソフトを使用して継続的に馬券を購入することによって個別のレースの当たり外れの偶然性を抑えている」として、払戻金は雑所得と認定されています。

その後、自動購入ソフトを使わずレースごとに結果を予想していた別の男性も最高裁で雑所得認定を勝ち取り、国税庁は新たな通達を提示。網羅性や金額の規模性、継続性、営利性などをすべて備えていれば、自動購入ソフトを利用していなくても、外れ馬券を経費にできることとなりました。ただ、その判断で納税者と税務署の見解が異なることも多く、いまだにトラブルは続いている状況です。

<情報提供:エヌピー通信社>

《コラム》保険料控除証明書を電子データで取得する方法

2021.1.6

◆政府の旗振りで年末調整もオール電子化?

平成30年度税制改正により、令和2年分の年末調整から、生命保険料控除、地震保険料控除及び住宅借入金等特別控除に係る控除証明書等について、勤務先へ電子データにより提供できるよう手当されたことなどを受けて、年末調整手続の電子化に向けた施策が実施されています。たしかに、電子化されれば、従業員は控除証明書等をデータで取得し、保険料控除等申告書もデータで作成して自動計算され間違いがなくなる、勤務先においてもデータをもとに年税額を自動計算し、データの紙保管も不要となる等、良いことずくめです。はたして、現状はどうでしょうか?

◆保険会社側の電子データ提供の状況(8社)

11月末日の時点で、保険会社からの保険料控除証明書の電子提供は、8社から行われています。9月23日現在42社ある保険会社のうちの8社ですから、大手で提供があるとはいえ、まだまだカバーできていません。加入する保険会社が未対応ですと、後述する他の準備は万全でも、電子データでの資料準備はかなわないことになります。◆従業員側の電子データ取得の環境準備

保険会社から控除証明書を電子データで受け取るには、政府が運営するオンラインサービスであるマイナポータルを使わなければなりません。手順は下記の通りです。(1)マイナンバーカードの取得

マイナポータル利用のためには、マイナンバーカードの取得が必須です。顔写真を撮影し、交付申請をして、市区町村が交付通知書を発送するまで、概ね1か月程度かかっており、ここが一番のハードルかもしれません。特別定額給付金(10万円)申請等ですでにマイナンバーカードを取得済みの方は、すぐに(2)に着手できます。

(2)マイナポータルの利用

他のサイトをマイナポータルと一体的に使えるようになる「もっとつながる」から、「e-私書箱(野村総合研究所)」とつながり、「つながる」サービスで、保険会社から保険料控除証明書の電子データを入手できるようになります。自身が加入している保険会社の対応が終わっていれば、いままでのはがき等の紙の証明書から電子データに移行できます(勤務先での電子対応が大前提)。

少し前まで、国が、キャッシュレス化推進やマイナンバーカード取得とマイナポータル利用促進のキャンペーンを行っていましたので、環境が整っている方は意外と多いかもしれません。踏み出してみましょう。

《コラム》コロナ給付金の課税・非課税

2020.12.16

新型コロナウイルス対策で受け取る様々な給付金や助成金には、税金がかかるものとかからないものがあります。これから年末調整や確定申告に向けて所得の額を確定するに当たり、その区分を間違えないようにしたいところです。

国税庁が10月下旬に公表した新型コロナウイルスに関するFAQでは、感染拡大に伴う対策協力金や経済支援のための給付金についての課税関係を改めて明確化しました。国や公共団体から受け取る助成金などは原則として課税所得となりますが、特にコロナ関連では特別措置法などによって非課税とされているものも多いので注意が必要です。

例えば休業支援金、休業給付金は雇用保険臨時特例法7条によって非課税となります。また国民全員が10万円を受け取った特別定額給付金や、子育て世帯への臨時給付金は新型コロナ特別法の4条によって非課税となることが定められています。

課税対象となる助成金についても、一律に同じ税率が課されるわけではなく、事業所得、一時所得、雑所得のいずれに属するかによって税務処理が変わります。持続化給付金では、受給者がどの所得の減少を理由として受け取ったかで、給付金の所得区分も変わるため気を付けたいところです。なお、給付金の申請に当たって行政書士や税理士などに支払った報酬は、受給者の所得から差し引ける経費にすることができます。

<情報提供:エヌピー通信社>

《コラム》令和2年の年末調整 紙の場合の変更点

2020.12.4

◆とても長い名前になってしまった用紙

年末調整は、給与を受ける人それぞれについて、原則毎月の給与や賞与などの支払いの際に源泉徴収した税額と、その年の給与の総額について納めなければならない年税額とを比べて、その過不足を精算する手続です。各種「控除申告書」を経理担当者等に出すことになりますが、去年は「給与所得者の配偶者控除等申告書」という名前だった用紙が、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」という、とても長い名前に変わりました。なお、「給与所得者の保険料控除証明書」に変更はありません。◆基礎控除変更と所得金額調整控除新設

基礎控除は令和2年から、所得によって減額が行われるようになりました。控除額は、所得金額(給与所得控除後の金額+給与所得以外の所得額)が、2,400万円以下 48万円

2,400万円超2,450万円以下 32万円

2,450万円超2,500万円以下 16万円

2,500万円超 基礎控除は 0円

に変更となります。

所得金額調整控除は、給与収入が850万円を超える給与所得者で、

①本人・同一生計配偶者・扶養親族いずれかが特別障害者

②年齢23歳未満の扶養親族が居る

①か②のどちらかの条件を満たしていれば(給与収入金額-850万円)×10%=控除額となります。

なお、給与所得と年金所得の両方がある方は、確定申告で所得金額調整控除を受けられますが、年末調整は給与収入の税額の調整を行うものなので、この控除申告書では計算をしません。

◆電子申請の方が楽?

今年の年末調整は、国税庁が無料ソフトを提供している上に、会計ソフト会社等も、使いやすい年末調整・法定調書等の作成ソフトを販売しています。例えば国税庁のソフトでは、従業員入力を分かりやすくするために、最初に簡単な質問の「はい・いいえ」で入力項目の絞り込みを行う等して、とても長い名前の紙の控除申告書の入力が必要な部分のみを表示してくれます。《コラム》国税不服審判所:2019年10月から12月分の裁決事例を公表!

2020.11.16国税不服審判所は同所HP上の「公表裁決事例要旨」及び「公表裁決事例」において、2019年10月から12月分の裁決事例を追加し公表しました。

それによりますと、今回公表された裁決事例は、6事例(国税通則法関係4件、所得税法関係1件、相続税関係1件)あり、6事例すべてにおいて納税者の主張が認められ、全部又は一部が取り消されております。

このうち、国税通則法関係では、相続財産の一部について、相続人がその存在を認識しながら申告しなかったとしても、重加算税の賦課要件は満たさないとした事例が挙がっております。

原処分庁は、請求人の亡母(相続人)が、当初申告で計上していなかった相続財産の一部の被相続人名義の預金について、その存在を知りながら関与税理士に伝えなかったことは、国税通則法第68条(重加算税)第1項に規定する隠ぺい又は仮装の行為に当たる旨主張しました。

しかし、裁決では、相続人が本件預金を相続財産であることを認識した上で、あえて関与税理士に本件預金の存在を伝えなかったとまでは認めることはできないとしました。

また、相続人は、本件預金を原処分庁が容易に把握し得ないような他の金融機関や相続人名義以外の口座などに入金したのではなく、本件預金の口座と同じ金融機関の相続人名義の口座に入金し、調査日現在においても当該口座を解約していなかったと指摘し、本件預金を故意に当初申告の対象から除外したものとまでは認め難いとも指摘しました。

したがって、相続人が、相続税を当初から過少に申告することを意図し、その意図を外部からもうかがい得る特段の行動をした上、その意図に基づく過少申告をしたものと認めることはできないから、国税通則法第68条(重加算税)第1項に規定する隠ぺい又は仮装の行為に当たるとは認められないとの判断を示しました。

その他、所得税法関係では、請求人が相続で取得した上場株式の譲渡所得に係る取得費は、当該株式の被相続人への名義書換日を取得時期とし、その時期の終値で算定することも合理的な取得費の推定方法と判断した事例なども掲載されておりますので、参考にしてください。

(注意)

上記の記載内容は、令和2年10月5日現在の情報に基づいて記載しております。

今後の動向によっては、税制、関係法令等、税務の取扱い等が変わる可能性が十分ありますので、記載の内容・数値等は将来にわたって保証されるものではありません。

《コラム》心地良い職場環境の指針~快適なオフィス空間を目指して~

2020.11.4

◆事業主の職場環境配慮義務

コロナ禍の中で迎えた今年の夏も、例年通りの暑い日が続きました。猛暑の中通勤をし、空調の効いたオフィスに到着すると少しほっとできますね。ところで、過ごしやすいと感じる環境は人それぞれですが、温度や湿度を含む職場の快適な空間作りのルールは、事業主の努力義務として法律で定められていることをご存じですか。今一度、規則を確認してみましょう。

◆安衛法および事務所衛生基準規則

労働安全衛生法(安衛法)第71条の3の規定に基づく快適職場指針によると、事業者は、以下の4つの視点から措置を講じ「仕事による疲労やストレスを感じることの少ない、働きやすい職場づくり」を目指すことが望ましいとされています。(1)作業環境の管理

(2)作業方法の改善

(3)労働者の心身の疲労の回復を図るための施設・設備の設置・整備

(4)その他の施設・設備の維持管理

これによると、不快と感じることがないよう、空気の汚れや臭気、温度等を適切に維持管理することや、心身の負担が大きい力仕事や不自然な姿勢での作業をさせないこと、休憩室等を設置・整備すること、洗面所やトイレ等も清潔で使いやすい状態にしておくこと等が示されています。

また、快適な職場空間を維持するため継続的かつ計画的に取り組み、労働者の意見を聞き、個人差への配慮及び潤いへの配慮も考慮すべきとしています。

更には、安衛法に基づく事務所衛生基準規則には室温が17℃以上28℃以下になるように努めること等、より具体的な数値が示されているので確認するとよいでしょう。

◆快適職場で効率アップ

勤労者にとって、職場は生活時間のおよそ3分の1を過ごす場所であり、いわば生活の場の一部といえます。その生活の場が暑すぎたり、寒すぎたり、汚れていたり、身体に負担がかかる作業であったり、人間関係が良くない場合には、本人にとって辛いだけでなく、生産性の面からも能率の低下をきたします。職場を疲労やストレスを感じることの少ない快適なものとすることは、職場のモラル向上、労働災害の防止、健康障害の防止だけでなく事業活動の活性化に繋がることでしょう。

《コラム》令和2年分から本格化 年末調整手続の電子化

2020.10.16

所得税の確定申告や消費税、法人税、法定調書に続き、年末調整についても電子化が進んでいます。

◆年末調整手続の電子化とは

従来、年末調整では各種控除証明書を書面で収集し、各種の年末調整申告書を書面で作成するケースがほとんどでした。令和2年10月以降は、これらの各種控除証明書や各種年末調整申告書を電子データでやり取りし、これらを電子データのまま保存することも可能となります。これにより、手書きによる書類の作成や書類への押印も不要となり、書類保管コストも削減することができます。◆勤務先(給与の支払者)の準備

①電子化の方法の検討年末調整の電子化は義務ではありませんので、従来の方法によることもできます。また、会社の都合にあわせて部分的に電子化していくことも可能です。

②従業員への周知

年末調整のデータを提出する従業員にも事前準備が必要となりますので、電子化する際には、早めに従業員に周知する必要があります。

③給与システム等の改修

電子データを受け入れるには、現在のシステムの改修等が必要となるケースが多くなります。ソフトウェア会社や依頼している税理士事務所等へお問い合わせ下さい。

④税務署への届出

従業員から年末調整申告書を電子データで提供を受けるためには、所轄税務署長に「電磁的方法による提供の承認申請書」を提出し、承認を受ける必要があります。

◆従業員(給与所得者)の準備

①年末調整申告書作成用のソフトウェアの取得どの種類のソフトを利用するかは、勤務先の指示に従います。国税庁が無償で提供するソフトウェアは、10月頃リリースの予定です。

②控除証明書等データの取得

保険会社等から控除証明書データを取得します。マイナポータル連携を利用して一括取得する方法もあります。

「会社設立なら今でしょ!」って話【スタッフブログ】

2020.10.2

あっ!という間に前回のブログから4ヶ月経ってしまいました・・・。こういうのを「光陰矢の如し」って言うんでしょうね・・・。そりゃあ年も取りますよ・・・。この間まで高校の部活を頑張っていたと思ったら49歳ですって・・・。小さい字は見えないし・・・。

ということで、チーフ根本です。

今回は、会社設立しようと思っているなら今がいいですよ!というお話を。

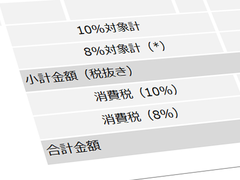

会社設立のメリットの1つ、消費税が2年間免税になるというもの(資本金が1,000万円未満の場合)。皆さんご存じの通り、昨年2019年10月1日より消費税率の改正がありましたよね。その影に隠れて、インボイス制度が2023年10月1日より開始されるとなっていたのをご存じだったでしょうか?このインボイス制度、対応するためには税務署への登録が必要になり、登録すると「事業者登録番号」が割り当てられ、適格請求書に番号を記載できるという仕組みなのですが、この適格請求書を発行できる事業者になるには免税事業者では登録できないのです!!!

どういうことかと言うと、例えば、課税事業者であるG建設が免税事業者であるA工務店に仕事を依頼して、外注費として支払った金額、その中の消費税は申告の際、控除できるのですが、免税事業者であるA工務店は「適格請求書発行事業者」ではないため控除出来ないのです!!!

と、言うことは、G建設にしてみれば「A工務店に頼んでも消費税が控除出来ないなら他に頼も~」ってなりますよね?

免税事業者のままですと取引先がいなくなってしまう可能性があるんです!!!

最初に戻りますが、2年間の免税期間をフルに使って、その後課税事業者となれば何の問題もなく不利な状況もつくらずに経営していけるというのが今なんですね。

この話で会社を設立したくなった方は是非、上の方にある連絡先に!!

あと、1日も早く平穏な日々が戻りますように!!

チーフ根本でした。

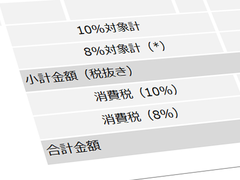

《コラム》軽減税率制度に関する簡易課税制度の届出の特例

2020.9.15

◆消費税率引き上げ時の経過措置

税率3%で導入された消費税率は、5%、8%と引き上げられ、令和1年10月1日から標準税率が10%とされています。過去の増税時にも税率引き上げに伴う経過措置が取られてきました。たとえば、施行日前後の取引にかかる税率の適用関係等、旅客運賃等・電気料金等・工事の請負等・資産の貸付・通信販売等の税率等に関する経過措置などです。

今般の税率引き上げでは軽減税率も導入されていて、いつもの税率引き上げ時の措置に加えた取り扱いもなされています。

◆簡易課税制度の届出の原則と特例

簡易課税を選択する場合には、「適用を受けようとする課税期間の前日」までに届出書を提出しなければならないと規定されています。そのため、3月決算法人であれば、次の課税期間が始まる4月1日より前の3月31日までに提出しなければなりません。しかしながら、軽減税率導入に関する特例として、「令和元年10月1日から令和2年9月30日までの日の属する課税期間」においては、提出期限の特例があります。特例として、課税仕入れ等の税率区分が困難な事情がある場合には、届出の期限が「簡易課税制度の適用を受けようとする課税期間の末日」までとされています。すなわち、“困難な事情がある場合”には、課税期間が始まっていても選択届により適用が可能となります。先ほどの3月決算の例でいうと令和2年4月1日から9月30日までが、令和2年4月1日から令和3年3月31日までの課税期間に入っていますから、令和3年3月31日までに届出をすれば、令和2年4月1日の課税期間から簡易課税が適用されることとなります。

(注)課税期間特例を使っていない前提。

◆前提は、“困難な事情がある”かどうか?

消費税の軽減税率制度に関する取扱通達の制定について(法令解釈通達)の21(困難な事情があるときの意義)において、「その困難の度合いを問わず、同項に規定する経過措置を適用することができる」としています。困難の度合いを問わないのですから、困難であるかどうかは事業者の主観によることで差し支えなく、事業者が困難と感じれば、適用は可能ということになるものと考えられます。将来設計の選択肢のひとつ「起業・独立」【スタッフブログ】

2020.9.4

新型コロナウイルスショックにより、今勤めている会社が一時休業や生産停止が行われ、自分自身が今後どのような働き方をしていくのか、なかなか予想ができない人も多くいるのではないでしょうか。

そのような中、将来設計の選択肢の1つとして独立もしくは新しい働き方を発想して会社の設立を考え、ご相談にお越しになる方もいらっしゃいます。

まず、会社の設立をするのに

「どのような準備をすればよいのか?」

「会社設立をして成功するのか?」

「運転資金の用意は?」

と不安に思う方も多くいるはずだと思います。

事業内容については具体的に決まっている人もいれば、具体的に何をするか決まっていない人もいるかと思います。何をするかは今までのキャリアを十分に活かせる環境に特化するのも良いですし、自分のやりたかったことを仕事にするのも自由です。

そこから会社の設立をしよう!!と行動に移すことは勇気がいることだと思います。考えれば考えるほど悩みにきりがなく同時に不安も生まれると思います。

そのような悩みを抱えて会社の設立を断念してしまう方もいらっしゃいます。

弊社では無料相談が可能ですのでまずは一度、ご相談にお越し下さい。起業前からサポートさせて頂きます。

《コラム》法人税・消費税の中間申告期限も個別延長の対象へ!

2020.9.1

新型コロナウィルス感染症の影響を受けて、法人の申告・納付が困難な場合には、個別に申告期限の延長が認められますが、あわせて中間申告期限も個別延長の対象となります。

法人税や消費税の中間申告については、前期の確定した税額から中間申告に係る税額を計算する「通常の中間申告」と、中間期間を一つの事業年度(又は課税期間)とみなして確定申告と同様に法人税額や消費税額を計算する「仮決算による中間申告」があり、いずれか選択します。

法人税又は消費税の中間申告について、その提出期限までに中間申告書の提出がなかった場合には、通常の中間申告書(前期の確定税額を基に税額を計算)の提出があったものとみなされます。

そのため、新型コロナウィルス感染症の影響により、当期の業績が悪化しているような場合には、通常の中間申告に代えて、仮決算による中間申告を検討する企業もあると思われます。

しかし、外出自粛要請の影響で通常の業務体制が維持できないことにより、通常の中間申告に係る納付税額と仮決算による中間申告に係る納付税額を比較・検討するための準備に時間を要してしまうことが考えられます。

あるいは仮決算による中間申告に係る申告書の作成に時間を要してしまい、中間申告書を提出期限までに提出することが困難となる場合も考えられます。

提出期限までに中間申告書の提出が困難な場合には、中間申告書の提出ができることとなった時点で、中間申告書の提出の際に、その中間申告書の余白部分に提出期限の延長申請である旨を記載し、提出することで事後的に提出期限の延長が認められます。

また、中間申告書の提出が困難な状態が確定申告書の提出期限まで続く場合には、中間申告書の提出は不要となり、中間申告により納付する法人税や消費税は生じないことになります。

この場合には、確定申告書を提出する際に、確定申告書の余白に、中間申告書は新型コロナウィルス感染症の影響により提出できなかった旨を記載し、提出します。

なお後日、所轄税務署から送付される確定申告書に印字されている中間税額に、金額の誤りが無いかをご確認の上、相違の場合には、正しい金額に訂正してご使用ください。

(注意)

上記の記載内容は、令和2年7月13日現在の情報に基づいて記載しております。

今後の動向によっては、税制、関係法令等、税務の取扱い等が変わる可能性が十分ありますので、記載の内容・数値等は将来にわたって保証されるものではありません。

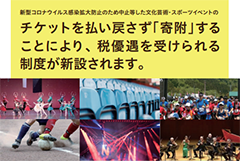

《コラム》チケット払い戻しをしないで、寄附金税額控除を受ける

2020.8.17

◆「推し」を助ける? 寄附金控除

「推し」という言葉をご存じでしょうか。「一推しのメンバー」の略語「推しメン」をさらに短縮させた言葉です。以前から使われていましたが、趣味の重層化によりそのジャンルの中で「特に好きな」ものを指す言葉として近年使われています。昨今のコロナ禍により、スポーツや文化イベントは軒並み中止や縮小の憂き目を見ています。推したちが苦しんでいる中、「少しでも助けてあげたい」というファン心理を察した……かどうかは分かりませんが、コロナ対策税制の1つに「イベントチケットを払い戻さない場合は税の控除が受けられる」というものができました。

◆払い戻し放棄で税額控除になる

申請を行い、文部科学大臣指定を受けた主催者側は、チケットを買ったお客さんの払戻請求権放棄の申し入れを受けたら、「払戻請求権放棄証明書」と「指定行事証明書(写し)」を渡します。お客さん側はその2点をもって確定申告することにより、税額控除が受けられるようになります。控除される所得税額は(チケット代金-2,000円)×40%(※所得税率45%の場合は所得控除の方が有利)となります。住民税側についての控除も用意はされていますが、政令によって指定された場合のみの対応となりますので、お住まいの自治体により異なります。また、一個人の控除になるチケット代金は年間20万円が上限です。

チケット代金を全額返金してもらった場合と比べると、この控除を使うと約40%が返金となり、戻りは悪くなります。ただしチケット代全額が主催者側の売上げになるため「推しを助ける」という寸法です。

◆対象にならないものもある

大前提として、イベント主催者側が国に対して申請をしなければ、この寄附金控除は受けられません。国内開催も要件に含まれていますから、海外のイベントだとNGになります。「払い戻しがされた、もしくはされる予定があること」も条件ですから、「払い戻しはしません」というアナウンスがされているイベントの場合は、国への申請が通りません。

《コラム》最大600万円の家賃を補助

2020.7.15

事業者の家賃負担を補助する新たな支援策である「家賃支援給付金」が閣議決定されました。新型コロナウイルスの影響によって一定以上収入が減少した中小企業や個人事業主を対象に、最大で月100万円、半年でトータル600万円を支援します。

対象となるのは、今年5月~12月の任意の期間に、前年度の売上と比較して単月で50%、または3カ月合計で30%以上売上が減少しているテナント事業者。ポイントは「今年5月~12月」という部分で、例えば先行する持続化給付金は「今年1月~12月の期間での売上減」が要件となっていて、両者には期間のズレがあるので注意が必要です。

補助されるのは、月額家賃75万円以下の部分は3分の2、75万円超の部分は3分の1(個人事業主、フリーランスは37.5万円超)で、上限は複数店舗を経営する法人は月額100万円、1店舗経営の法人は50万円となっています。個人事業主はそれぞれ半額が上限。補助は半年間受けられます。

事業者は家賃支援給付金や持続化給付金、雇用調整助成金などの国の支援策を有効活用し、事業継続につなげるようにしたいところです。

<情報提供:エヌピー通信社>

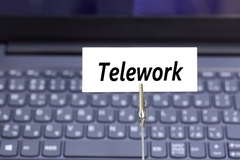

《コラム》テレワーク導入の活用税制

2020.7.1

◆中小企業経営強化税制とは

中小企業経営強化税制とは、中小企業等経営強化法の認定を受けた経営力向上計画に基づき、一定の設備を取得や製作等した場合に、即時償却又は取得価額の10%の税額控除(資本金3,000万円超1億円以下の法人は7%)が選択適用できるものです。これまで、生産性向上設備(A類型)、収益力強化設備(B類型)が対象になっておりましたが、新たにデジタル化設備(C類型)が対象に加わりました。今回のコロナをきっかけにテレワーク等を促進するために税制が拡充されました。

◆対象設備について

デジタル化設備とは、下記のいずれかに該当する投資計画を達成するために必要不可欠な設備です。①遠隔操作

1)デジタル技術を用いて、遠隔操作をすること

2)以下のいずれかを目的とすること

A)事業を非対面で行うことができるようにすること

B)事業に従事する者が、通常行っている業務を、通常出勤している場所以外の場所で行うことができるようにすること

②可視化

1)データの集約・分析を、デジタル技術を用いて行うこと

2) 1)のデータが、現在行っている事業や事業プロセスに関係するものであること

3) 1)により事業プロセスに関する最新の状況を把握し経営資源等の最適化※を行うことができるようにすること

③自動制御化

1)デジタル技術を用いて、状況に応じて自動的に指令を行うことができるようにすること

2) 1)の指令が、現在行っている事業プロセスに関する経営資源等を最適化するためのものであること

※「経営資源等の最適化」とは、「設備、技術、個人の有する知識及び技能等を含む事業活動に活用される資源等の最適な配分等」をいいます。

※デジタル化設備(C類型)を取得する経営力向上計画を申請される方は、計画申請の際、経済産業局によるデジタル化設備に関する確認書が必要になります。

《コラム》コロナ対策で事業承継支援に100億円

2020.6.15 新型コロナウイルスの緊急経済対策としてまとめた2020年度補正予算には、中小企業の事業承継支援策が盛り込まれ、総額100億円が投入されることになっています。第三者承継の負担を軽減する新たな補助金制度の創設、事業引継ぎ支援センターの体制強化、中小企業経営力強化支援ファンド創設の3本で構成されます。

新型コロナウイルスの緊急経済対策としてまとめた2020年度補正予算には、中小企業の事業承継支援策が盛り込まれ、総額100億円が投入されることになっています。第三者承継の負担を軽減する新たな補助金制度の創設、事業引継ぎ支援センターの体制強化、中小企業経営力強化支援ファンド創設の3本で構成されます。事業承継支援策には、税理士などの専門家の活用にかかる費用を補助する「経営資源引継ぎ補助金」を新設します。第三者承継時に負担となる士業者への仲介定数料やデューデリジェンス(企業の資産価値評価)費用、企業概要書作成費用などのほか、経営資源の一部を引き継ぐ際の譲渡側の廃業費用も対象とすることになっています。補助上限額は売り手が650万円、買い手が200万円で、補助率はいずれも3分の2。この経営資源引継ぎ補助金には経営革新計画の取り組み要件はありません。

また、「プッシュ型の第三者承継支援」と銘打ち、新型コロナウイルスの影響を受け、事業引継ぎ支援センターへ相談に来ることが困難な事業者や、第三者承継に関心のある人のもとに出向きM&Aの相談などを通じた支援を実施し、承継ニーズの掘り起こしを行います。中小企業庁が47都道府県に設置している事業引継ぎ支援センターの人員を増員します。

そして新型コロナウイルスの影響により業況が悪化した、地域の核となる事業者が倒産・廃業することがないよう、官民連携の新たな全国ファンドを創設し、再生と第三者承継の両面から支援します。

2020年中小企業白書によると、19年には4万3348の事業者が休廃業・解散しているというデータがあります。新型コロナウイルスの感染拡大で休廃業・解散を選択する企業が増えていくことが懸念されています。

<情報提供:エヌピー通信社>

《コラム》「納税の猶予」と「納税猶予」

2020.6.1

似て非なるもの

災害・盗難等で損失を受けた時に、国税を一時に納付することができない時は、手続きをすることによって、納税を猶予してもらえます。これが「納税の猶予」です。一方「納税猶予」は政策的に、一定の条件を満たす場合は、条件を満たさなくなるまで納税を猶予するという納税の繰延べです。最終的には免除する場合もあります。一般的には農地相続の納税猶予や、事業承継税制の納税猶予がよく知られております。両方とも「払うべき税金を待ってもらう」のに変わりはないのですが、「納税の猶予」は資金に困窮している場合で、差し迫っているのにたいして、「納税猶予」は資金的な問題とは全く関係ありません。

コロナウイルス関係でも「納税の猶予」

納税の猶予の手続きを行うと、延滞税の一部が免除(納税の猶予制度の場合は全部が免除されるケースも)され、原則1年間の猶予が認められ、財産の差し押さえ等が行われなくなります。今般の新型コロナウイルス感染症において、国税庁は納税の猶予制度の利用方法や特例も解説しています。それによると、通常納税の猶予制度には担保の提供が必要となりますが、新型コロナウイルス感染症の影響によって、納税の猶予制度を利用する場合については「財産状況などから担保の提供ができることが明らかである場合を除き、担保は不要」としています。

納税の猶予の申請に関しては、納期限の前からでも相談は可能ですから、税務署の担当者や税理士と申請内容や延滞税額や納付計画について話し合っておくことをお勧めします。

生き残りをかけて策を講じましょう

国税庁の対応だけでなく、経済産業省の資金繰り対策や各種補助金の拡大、厚生労働省の雇用に関する助成金の拡大等、すでに国はある程度救済策を講じています。分かりやすい解説等もインターネットにはずいぶんと出ていますから、利用できる制度が無いか、一度調べてみるのがいいでしょう。《コラム》テレワーク導入と規定整備

2020.5.22

◆普及に向けた取り組み

テレワークとはICT(情報通信技術)を利用して時間や場所を有効活用し、事業場外勤務で柔軟な働き方をすることを言います。元は働き方改革や東京オリンピック開催で普及促進が提唱されていましたが、現在は感染症の拡大に伴い、テレワークに関する関心が高まっています。大きく分けると在宅勤務、サテライトオフィス勤務、モバイルワークに区分できます。

サテライトオフィスは所属するオフィス以外のレンタルオフィス等の遠隔勤務施設での就業を指し、モバイルワークは営業職などが外出中にオフィスに戻らず移動中に日報などの報告を行うもので、今は在宅でPC作業のテレワークが増えています。

◆テレワーク導入は増えてはきているが……

少し前ですが平成30年総務省調査では従業員数100人から299人事業所でのテレワーク導入率は14.5%と大企業の46.6%を大きく下回っています。最近3月の経団連のアンケート(会員1470社のうち398社が回答)では、テレワークや在宅勤務を始めるか予定している企業は回答者のうち7割に上っています。検討中も19%いました。この数字は大企業も含まれているので中小企業などではまだなかなか進んでいない状況があります。

また、事務系の仕事では在宅勤務がしやすいものの、工場や現場系の仕事では在宅勤務自体が難しいという面もあります。一方で上司の中にも部下が仕事をしている姿を目の前で確認しないと不安と思う人がいる場合もあるでしょう。

◆導入するために決める必要のあること

会社がテレワークを導入し従業員に自宅や他のオフィスで働かせる場合に、就業規則の必須事項ではありませんが、実際にさせるには従業員に通信費や情報通信機器、光熱費等の費用負担を就業規則で定めておく必要はあります。今回のような事態で緊急にテレワークを始めて規定整備はできない時でも労使協定書で取り決めはしておきたいものです。規定する事項は、

①対象者と対象者の許可基準、手続

②実施時のセキュリティ等情報通信機器や情報の取り扱いルール

③費用負担のルール

④実施時の労働時間管理は始業・終業・休憩、時間外勤務、メールや電話報告義務、中抜け時間の取り扱い、テレワーク中は常に連絡が取れる態勢など

《コラム》2020年4月以降時間外・休日労働の上限規制が中小企業にも適用

2020.5.1

◆時間外労働・休日労働の従来の規制

1日8時間、1週40時間(44時間の例外あり)を超える時間外労働は、いわゆる36(サブロク)協定を締結し、労働基準監督署に届け出ることで認められています。従来、時間外労働は月45時間、年間360時間(1年単位の変形労働時間制の場合、月42時間、年間320時間)が大臣告示による上限とされ、決算や急な納期変更などの特別の事情がある場合、月45時間超の時間外労働は年6回を限度に、36協定に特別条項を締結することで、実質上限なしで認められていました。

◆新たな時間外労働・休日労働の上限

大企業には既に2019年4月から適用されていますが、中小企業も2020年4月から上限規制が適用されます。上限規制では、従来の月45時間、年間360時間に加え、特別な事情がある場合でも、以下の全てを下回ることが必要となります(月45時間超年6回までは同じ)。

①年間720時間(時間外のみ)

②1月100時間(時間外+休日労働)

③複数月平均80時間(時間外+休日労働)

(複数月とは、2~6か月のこと)

上限を超えた場合は従来の行政指導ではなく、労働基準法32条、36条の6違反として、6か月以下の懲役または30万円以下の罰金の罰則対象となります。

◆36協定の新様式とチェックボックス

また、中小企業が2020年4月以降に届け出る場合、36協定の様式が変更となります。旧様式での届出は受理されないので、注意が必要です。新様式には、「上記で定める時間にかかわらず、時間外労働及び休日労働を合算した時間数は、1箇月について100時間未満でなければならず、かつ2箇月から6箇月までを平均して80時間を超過しないこと□」とあります。□にチェックがない場合、労働基準監督署は受理せず、その場での補正も認めないようですので、出直しとなります。届出前に必ず確認しましょう。

未成年者の株式会社設立に伴う定款認証【スタッフブログ】

2020.04.03

◆定款の認証とは

定款は、会社、公益法人、社団法人、財団法人、各種協同組合等の法人の目的、組織、活動に関する根本となる基本的な規則を表したものです。

株式会社を設立する際には、定款が正当な手続きにより作成されたことを、公証人に証明し、認証を受ける

必要があります。

(合同会社の定款は、公証人の認証を必要としません。)

◆未成年者による株式会社の設立

民法では、未成年者は、判断力が備わっていないとされるため、不利な契約などを結んでしまわないよう、強力に保護されています。

未成年者が法律行為を行うには、法定代理人(親権者または未成年後見人。一般的には親)の同意を

得なければなりません。

株式会社の発起人となり、定款の認証を受けるという行為は、法律行為であるため、基本的には法定代理人の

同意が必要となります。

(親権者全員も一緒に発起人等になっている場合は、同意があることが推認されるので、同意は不要です。)

◆未成年者の定款認証に必要な追加書類

書面による定款認証の場合- 親権者の同意書

- 親権者の印鑑証明書

- 発起人(未成年者)と親権者の親子関係を確認することのできる戸籍謄本

同意書には親権者の実印を押印し、作成した定款の末尾にも、法定代理人の氏名を記載し押印をします。

※ こちらは実際にあったケースの一例です。

公証役場により、対応が異なる可能性もありますので、認証の際には管轄の公証役場へご確認ください。

また、定款認証と設立時の取締役に就任し社長になれるかどうかは別問題となりますので、別途ご確認ください。

行政書士等に定款作成を依頼し、電子定款により認証を受ける場合

- 親権者が同意している旨を表す同意文

あります。

- 親権者の印鑑証明書

- 発起人(未成年者)と親権者の親子関係を確認することのできる戸籍謄本

定款末尾の同意文の例

令和○年○月○日

発起人 A(未成年者)

上記発起人が、株式会社○○○○の発起人となることに同意をします。

上記発起人の法定代理人

親権者 (父)B

親権者 (母)C

上記発起人の定款作成代理人 行政書士 ○○ ○○ (電子署名)

また、この際の発起人から行政書士等への委任状には、末尾に発起人の親権者を記載し、実印を押印します。

行政書士等への委任状末尾の例

令和○年○月○日

発起人 A(未成年者) (実印)

上記発起人の法定代理人

親権者 (父)B (実印)

親権者 (母)C (実印)

※ こちらは実際にあったケースの一例です。

公証役場により、対応が異なる可能性もありますので、認証の際には管轄の公証役場へご確認ください。

また、定款認証と設立時の取締役に就任し社長になれるかどうかは別問題となりますので、別途ご確認ください。

法人の設立時期とインボイス【スタッフブログ】

2020.3.25

法人設立のメリットの1つとして消費税2年間免税があります。

(資本金が1000万円以下であって特定期間の課税売上高と給料支払額が1,000万円を超えない場合)

売上側は免税事業者であっても仕入側に消費税を請求することは問題ありません。

仕入側の課税業者は消費税の納税額を計算する際に消費税を控除することができます。

ところが2023年10月より消費税のインボイス制度が導入されることになりました。

インボイスとは「適格請求書等保存」のことをいい、

税務署に申請書を提出し登録された適格請求書発行業者のみが請求書を発行することができます。

免税業者は登録できません。

請求書に登録番号や消費税の税率、消費税額などを記載し、

仕入側は消費税の納税額を控除することができます。

免税業者から購入したものは消費税を控除ができなくなり、

金額が同じなら消費税課税業者からの購入した方が有利になり

課税業者の選択を迫られたり値下げを要求されたりしてしまう可能性があります。

導入までに一部控除することが認められる経過措置があります。

| 期間 | 控除できる割合 |

| 2023年10月1日~2026年9月30日 | 仕入額控除 × 80% |

| 2026年10月1日~2029年9月30日 | 仕入額控除 × 50% |

| 2029年10月1日~ | 仕入額控除なし |

設立や法人成りをお考えの方はインボイスの時期を考慮して進めていくことが重要です。

《コラム》令和2年1月20日より開始!法人設立ワンストップサービス

2020.03.13

令和2年1月20日から、マイナポータルにおいて法人設立ワンストップサービスが開始されています。

◆マイナポータルとは

マイナポータルは、政府が運営するオンラインサービスです。平成29年11月から本格運用が開始されており、徐々にサービスが拡充されてきています。

マイナポータルでは、行政機関等から配信されるお知らせの受信、

ネットバンキング(ペイジー)やクレジットカードでの公金決済、

行政機関等が保有する自分の個人情報の検索や確認、

子育てや介護をはじめとする行政手続などがワンストップでできます。

◆法人設立ワンストップサービス

本年1月20日からマイナポータル上で開始された法人設立ワンストップサービスは、法人設立登記後に関する手続をオンラインでまとめて行うことができるサービスです。

現在利用できる手続は、

①国税に関するもの(税務署に提出するもの)、

②地方税に関するもの(都道府県・市町村に提出するもの)、

③健康保険・厚生年金に関するもの(年金事務所に提出するもの)、

④労働保険に関するもの(労働基準監督署に提出するもの)、

⑤雇用保険に関するもの(ハローワークに提出するもの)

です。

定款認証や法人設立登記申請の手続は、令和3年2月からサービス開始予定となっています。

◆ご留意いただきたい点

今まで紙の書類で作成して提出していたものがオンラインで提出することができるようになり、利便性は格段に向上しました。だからといって、専門家に相談する必要がなくなったということではありません。

例えば、消費税の届出の場合、どのような届出をすべきかは、

具体的な事業計画の数字や資産の購入予定を基にシミュレーションを行う必要があります。

このような事前検討をしていない状況では、最善の判断を行うことはできませんし、

判断を誤り、後で思わぬ消費税の負担が生じてしまうこともあります。

各手続には、司法書士・税理士・社会保険労務士といった専門家のアドバイスが必要であることは、今までと変わりません。

資本金について【スタッフブログ】

2020.2.21

今回のテーマは資本金です。

資本金とは会社を運営していくために株主から集めた資金のことです。

会社はこれを使って利益を上げて株主へ利益を分配します。

株式会社設立時にこの資本金の金額を決める必要があります。

会社法上は資本金1円でも設立することは可能ですが、

1円で会社を運営していくことは不可能です。

また、資本金は登記事項なので誰でも調べることができ、

1円だということが明らかになれば対外的な信用を著しく損なうことにもなります。

では資本金を決定するにあたりどのようなことを考えればいいのでしょうか?

経営上の観点からは、設立当初は事業がうまく回らず、

資金が不足することも考えられるので

事業が軌道に乗るまでの3ヶ月程度の運転資金は資本金としてあったほうがいいと思います。

税金の観点から考えると1,000万円未満であれば

設立後2年間は消費税の免税が受けられます(条件によっては免税が受けられない場合があります)が、

1,000万円以上の資本金にしてしまうと1期目から消費税が課税されてしまいます。

2年間分の消費税は相当な金額になりますので特別な事情がない場合は

資本金を1,000万円未満に設定することをお勧めします。

また、法人住民税に関しても1,000万円を超えると高くなります。

その他、派遣業等の許認可が必要な業種では資本金の額が要件の一つになっている場合もあります。

許認可が必要な業種で設立を考えている場合は資本金の要件もしっかり確認してください。

今回は資本金について考えてきました。

初めて起業する方にはイメージしにくいと思いますので悩んだら弊所へお気軽にご相談ください。

初回は無料で承っております。

初回無料相談・お問い合わせ http://www.mito-setsuritsu.com/contact/

ものづくり補助金のその後…

2018.7.24 最近の猛暑は尋常じゃない!!連日35℃越え!

最近の猛暑は尋常じゃない!!連日35℃越え!この暑さの中、皆さんどうお過ごしでしょうか?

3ヶ月ぶりの登場、チーフ根本でございます。

お気付きかとは思いますが、このスタッフブログ、当事務所の職員が2週間ごとに書いています。

と、いうことで3ヶ月ぶりの登場となったのですが、まぁ~、うちの従業員はまじめですね!

しっかりとした文面、適切な解説、素晴らしい!!

ふざけているのはわたくしだけですねぇ~(T-T)

と、脱線しましたが、今回は「ものづくり補助金のその後」と題しまして、

採択された後どうしたらいいのかをお伝えしますね。

ちなみに、今回当事務所ではものづくり補助金申請書を8件作成して6件採択されました!!!

驚異の採択率75%!!!素晴らしい~。

なんと言っても、ものづくり補助金の申し子、業界のプリンセス「まなみさん」がうちにいますからね~。

(ホームページ内に写真ありますよ(^_^)

最初にお伝えしますが、「採択された!お金がもらえる~!」ではないんです。

採択後、交付申請をしなければならなりません。

費用はこの交付申請で審査されます。

恐ろしいことに、この段階で認められないこともあるんです!

無事交付の決定を受けて、ここで初めて欲しかった機械を発注できます。

その機械を基に事業を開始し、途中、中間監査などを受けつつ、実績報告書を提出し

確定検査を受けた後、OKならば補助金を支給してもらえると言う、

「採択された後の方が大変じゃないか!!!」とツッコミが聞こえてきそうな大変さです。

さらには補助事業完了後5年間は、毎年事業報告書の提出が必須で、

補助金で導入した機械で一定以上(計算式があるんです)の利益が出た場合、

その収益分を国に納めなければなりません。

ほんっ!とうにいろいろと大変な作業ですが、当事務所にご連絡いただければ、

採択後のこの5年間!不備がないようにすべてアシストさせていただきますっ!

最後は宣伝でした(^_^)Y

ものづくり補助金についてはこちら!

経理管理の時間を1/10に短縮できる!?

2018.7.13

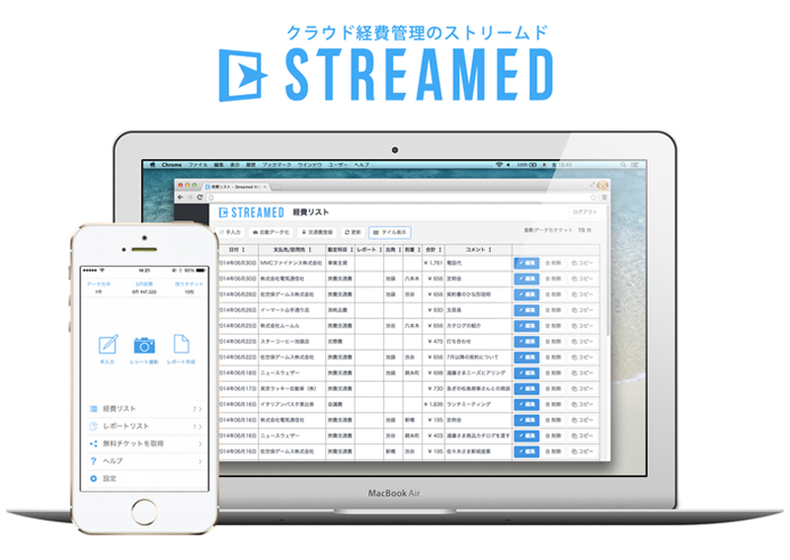

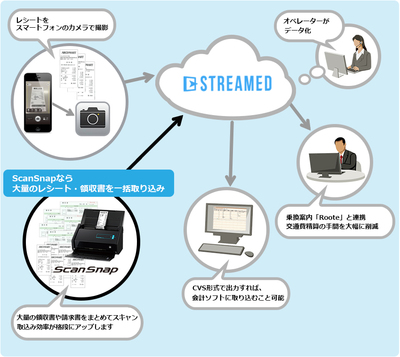

今回はクラウドサービスの中で注目を浴びている「STREAMED」についてブログを書いていきたいと思います。

ご存知の方もいるかとは思いますが、「初めて知った!」という方は「STREAMED」がどんな時に役立つのかを知って頂ければと思います。

○STREAMEDとはどんなもの!?○

○STREAMEDとはどんなもの!?○個人事業主や中小企業の経費精算の時間を短縮することができる経費管理サービスです。

スマートフォンやスキャナーで紙に印字がされたオーソドックスな領収書や手書きの領収書から請求書、

預金通帳まで写真もしくはスキャンにより取込むだけで、自動的に仕訳入力及びデータ化を行ってくれます。データ化はオペレーターによる独自の目で見てチェックをおこない、データ化に掛かる時間は1営業だけで、正確率は驚異の99.9%。

○STREAMEDを活用すべきなときは!?○

経営をしていると切っては離せない経理処理があります。

「売上に結びつかないのになんで領収書や送られてくる書類をまとめなければいけないのだろう!」

「時間ばかりとられて本業の仕事が全然進まない!」等...

経営者であれば一度くらい思ったことはありませんか?そんな時「STREAMED」を使用すればズバリ解決です。

最近は少子高齢化の影響で労働力人口が減少したのもあり、なかなか人材確保が難しいという声を多く耳にします。こんな時にも即戦力の人材となってくれるのが「STREAMED」です。

何も教えることなく、一日2000仕訳以上を難なくこなしてくれるため、人材不足で悩んでいる方は検討してみるのも一つの手かもしれません。

以上で、今回は触りの部分だけお話しさせて頂きました、料金につきましては、

個人事業主プラン、一般企業プラン、会計事務所プラン

上記3つのプランが用意されていますので、気になった方はSTREAMEDのHPを覗いてみて下さい。

クラウド経費管理業界の最高水準と謳われているSTREAMEDの全貌を見ることができます。

それでは、また次回ブログ更新もお楽しみに。

法人設立後、創業時の融資制度について

2018.6.29

いやー世間はW杯一色ですね。日本代表も決勝トーナメント進出が昨日決まりました。

次の相手はベルギーですね。何せ世界ランク3位ですからね。

なんとか頑張ってほしいものです。今回ブログ担当はどうも武藤です。

さて最近相談が多いのは融資の相談です。特に創業融資の相談が多いです。

なので創業融資について少し書かせていただきます。

すでに知ってらっしゃるとは思いますが、参考にしていただければと思います。

法人設立後、銀行は創業時の融資制度をもっておりません。

じゃあ、設立した直後は融資が受けられないでしょうか?いえ、そうではありません。

創業時の融資を行っているところが2か所ございます。

その二つが

日本政策金融公庫の「新創業融資制度」

と、

茨城県の制度融資「創業支援融資」

の二つになります!

銀行から融資を受ける際は決算報告書が必要となってきます。

しかし、この二つの融資制度は必ずしも決算報告書が必要ということはございません。

事業計画書などを作成し、今後の見通しの中で融資が下りるか下りないかがきまります。

この二つで融資が下りなければ、その先は大分厳しいものになってくると思います。

創業融資の支援先が支援をしてもうまくいかないと判断されたわけですから。

創業融資も資料の作成次第では、融資が下りやすいものも下りにくいものもいろいろ出てきます。

当事務所では融資の無料相談を行っておりますので、興味がある方は事務所までお電話ください!

創業融資のすべてをお話いたします。よろしくお願いいたします。

また最近気になっていることがひとつあります。

みなさんは本宮ひろ志さんのサラリーマン金太郎の漫画はご存知ですか?

ドラマなどにもなっていたので知っている人は多いのではないでしょうか。

その本宮ひろ志さんが週刊ヤングジャンプで連載している漫画が「グッドジョブ」というのですが、

第1弾で税務署員の仕事ぶりが描かれています。

なかなか税務署員を題材にしたものは聞いたことがないので、

もし気になった方はぜひ読んでみてください。税務署員の仕事がのぞき込めるかもしれません。

それではこの辺で。また次回お楽しみに!

源泉税の納期特例の納付期限について

2018.6.15

7/10源泉税の納期特例の納付期限が近付いてきているので源泉所得税の納付についてお知らせしたいと思います。

会社・個人事業主がお給料や報酬の支払い時に源泉徴収した所得税は、事業主が税務署に納付する必要があります。

その納付は原則翌月の10日までに納付する必要があるのですが、一定の要件を満たすと年2回まとめて納付できる特例があります。(納期の特例)

【特例の要件】

給与の支給人数が常時10人未満の事業主

【納期の対象となる源泉所得税】

給与・賞与・退職金から源泉徴収した所得税と税理士・社労士・司法書士などの報酬から源泉徴収した所得税に限られます。

- 原稿料や講演料などの報酬は支払った翌月の10日までに支払わなければなりません。

【納期の特例を受けるための必要書類】

「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出して下さい。(http://www.nta.go.jp/law/tsutatsu/kobetsu/hojin/010705/pdf/2802h249.pdf)

※却下の通知がなければ翌々月の納付から適用になります。

【納期特例の納付期限】

- 1月~6月 までの源泉所得税 7/10

- 7月~12月 までの源泉所得税 翌年1/20

※給与を支給する人数が常時10人以上になるなど要件に該当しなくなった場合は「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/pdf2/1648_15-2801.pdf)を税務署に提出します。

※年末調整による超過額が多い場合など納付金額が0円になる場合でも納付書を税務署に提出する必要があります。

源泉所得税の納付が遅れると不納付加算税・延滞税がかかるので注意してください。

源泉所得税の納付が遅れると不納付加算税・延滞税がかかるので注意してください。【不納付加算税】 ①誤りに気が付き、自主的に納付した場合

納税すべき源泉所得税の金額×5%

②税務署から通知を受けた後に納付した場合

納税すべき源泉所得税の金額×10%

※不納付加算税が免除される場合

①不納付加算税の金額が5千円未満の場合

②源泉所得税の納付月の直前1年間に納付の遅延がないこと。

【延滞税】 最初の2ヶ月は年2.9%(平成27年)

3ヶ月以降は年9.1%(平成27年)

延滞税は、悪質な場合などを除いて原則として最長で1年分かかります

平成30年改正の配偶者控除・配偶者特別控除

2018年6月1日

改正がありました平成30年分以降の配偶者控除および配偶者特別控除の扱いについてお伝えしたいと思います。

改正前は、配偶者の収入が103万円以下であれば、給与所得者本人の所得がいくら高額であっても配偶者控除の適用がありました。

しかし、改正により平成30年以降は、配偶者控除または、配偶者特別控除の適用を受けるには、給与所得者の収入条件が加えられております。

また、配偶者控除を受けるための配偶者自身の収入についても、改正前の103万円以下から150万円以下に改正がされております。150万円を超えても、201万6千円未満であれば、配偶者特別控除の適用を受けられる可能性があります。

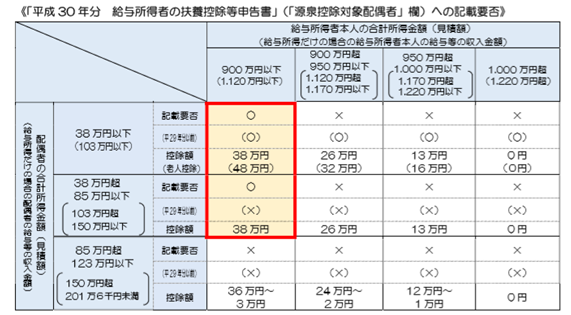

詳細は下記の表をご確認ください。

(抜粋:国税庁)

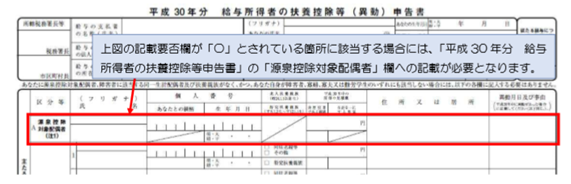

(抜粋:国税庁)赤枠で囲まれている、「給与所得者の収入が1,120万円以下でかつ、配偶者の収入が150万円以下」の場合には、配偶者控除が適用されます。その場合には、下記の平成30年分給与所得者の扶養控除等(異動)申告書の赤枠の欄に記入をお願いいたします。

抜粋:(国税庁)

抜粋:(国税庁)以上、わかりにくい文章ですが、参考にして頂ければ、幸いです。

就業規則と副業・確定申告

2018年5月29日

昨今、副業の解禁という言葉をよく耳にしませんか?

厚生労働省がホームページで公開している「モデル就業規則」において、今年の1月から副業の禁止の規定が削除され、副業・兼業という規定が新たに設けられました。その内容は下記の通りです。

(副業・兼業)

第67条 労働者は、勤務時間外において、他の会社等の業務に従事することができる。

2 労働者は、前項の業務に従事するにあてっては、事前に、会社の所定の届出を行う

ものとする。

3 第1項の業務に従事することにより、次の各号のいずれかに該当する場合には、会

社は、これを禁止又は制限することができる。

①労務提供上の支障がある場合

②企業秘密が漏洩する場合

③会社の名誉や信用を損なう行為や、信頼関係を破壊する行為がある場合

④協業により、企業の利益を害する場合

これを読むと、全面解禁という訳でもないみたいですが、企業と従業員がよく話し合い、よりよい規定を作成することも可能であり、「会社」と「社員」のかかわり方が大きく変化する第1歩になるかもしれません。(良くも悪くも)

これを機会に皆さまもご自分の会社の就業規則を読み直してみてはいかがですか?

最後に、税理士事務所職員として一言、副業・兼業をされますと殆どのケースで確定申告が必要となりますので、お忘れなく!

機械があればうちの会社は増収増益は確実で地域経済に及ぼす効果は絶大なのに~!!

2018年4月24日 当事務所のスタッフブログ、1年ぶりの再開です!

当事務所のスタッフブログ、1年ぶりの再開です!更新をサボっていた訳ではなく、システム上の容量・・・まぁ、大人の事情ということで。

ご無沙汰しております!チーフ根本です。

祝!再開第1回目として、今、流行?の「ものづくり補助金」についてゆる~くお話しさせていただきます。

製造業の皆様は設備投資でいっぱいお金がかかると思います。

その設備投資費用を「最高1,000万円まで国が負担しようではないか!」というのが、

この補助金の趣旨なんですね。

とっっってもおいしい話なんです!!

ただ・・・、そう簡単には1,000万円はもらえません。それなりのことをしなければならないんです。

「それなりのこと」とは・・・。

分厚い申請書を作成して、経済産業省にオッケー!!と、言ってもらわなければダメなんです。

「採択される」って言います。

申請書に書くことは、自社のアピールです。

「うちの会社はこんなことをやっていて、お客さんもいっぱい付いていて、すごく儲かっています!

ただ、さらに販路拡大・売上増大が可能なのに、いかんせん・・・、機械がない。

機械があればうちの会社は増収増益は確実で地域経済に及ぼす効果は絶大なのに~!!」

と、こんな感じです。

決して「不景気で儲かってなくてお金がないから補助金くれ!」は書いてはいけません。

ちなみに当事務所では、今回の「ものづくり補助金申請書」の作成、8件をすでに申請済みです。

しかも、前回の「ものづくり補助金」は、なっ!、なんと5件採択されたんですっ!!!!(自慢!!)

いろいろ要件はありますが、やってみる価値はありますよ!製造業の方は是非チャレンジしてみてください!!

製造業でない会社さんは「なにか革新的なサービスを提供するため・斬新なサービスの提供」とか

面白いアイデアがあれば可能なんですっ!!!

面白いアイデアがある会社さんは是非チャレンジを!!

次回は「経営力向上計画書」の内容を、ゆる~く書きたいですね。

以上、チーフ根本でした。

ご相談・お問い合わせはこちら

◆事務所概要 ◆スタッフ紹介 ◆料金表 ◆アクセスマップ ◆お問い合わせフォーム

Copyright (C) 2014 田尻税務会計事務所 All Rights Reserved.

運営:田尻明裕税理士事務所

代表税理士:田尻 明裕

所属会:関東信越税理士会

所属会:関東信越税理士会

登録番号:53656

所在:茨城県水戸市大工町2丁目6-24 YUZU大工町ビル2F

運営サイト:水戸 経理代行センター ・ 水戸 会社設立サポート